伊予銀行様

伊予銀行「かんたん火災保険システム」導入事例

住宅ローンと連携したデジタル手続きで、顧客体験と営業効率を向上

伊予銀行は「2015年度中期経営計画」を契機にDXを推進し、行員が付加価値の高い業務に集中できる時間を創出してきた。今回、その一環で住宅ローン向け火災保険の契約前手続きをデジタル化する「かんたん火災保険システム」を導入した。これにより、従来の紙ベースの手続きを撤廃し、顧客と営業現場双方の負担を軽減。同行が掲げる「Digital-Human-Digital」を軸とする「DHDモデル」の理念を体現し、「ビジネスを伸ばす力」を向上させる重要なデジタル実装事例となっている。

導入背景:DX推進における新たな課題

住宅ローンに付帯する火災保険の手続きのデジタル化も、DX推進の一環として一つの課題であった。住宅ローン自体は先行してWEBやスマホからの申し込みが可能になっていたものの、火災保険の手続きは依然として紙ベースで行われており、顧客の来店や行員の訪問が必要な状態であった。

事務統括部 課長代理

田中 聡氏

伊予銀行の田中聡氏は、「住宅ローンはデジタルなのに保険は未だに紙で、タッチポイントにねじれが生じていました」と当時を振り返る。この「ねじれ」は、営業現場の事務的な非効率や、顧客の負担増につながっていた。さらに、火災保険には一定期間ごとの満期更改業務が発生する特性があり、2023年度以降に大量の更改案件が見込まれていた。

従来の紙ベースの管理では、更改のための顧客への「声かけ」は来店顧客に限られ、案件管理も非効率であった。これらの課題を解決し、顧客の記入負担軽減、記入漏れの削減、そして対面・非対面を問わず手続きを完結できるペーパーレスな仕組みの実現が、伊予銀行の喫緊の課題であった。

導入ソリューション:TDCソフトが実現した「技術」と「伴走」

本システムの開発ベンダーには、複数の候補の中からTDCソフトが採用された。伊予銀行がTDCソフトを選定した最大の理由は、「当社の要望を深く理解し、最もイメージに近い提案書を提出した点です」(田中氏)と話す。スクラッチ開発を前提としていたため、単に金額の安さではなく、伊予銀行の要望に真に応えられるパートナーが必要だった。

TDCソフトは、過去に伊予銀行の別システム開発でも連携した実績があり、既存業務やシステムに精通しており、この点も強みとなった。

さらに、TDCソフトの金融機関向けや損害保険会社向けの豊富な開発実績も、信頼性の裏付けとなった。田中氏は、「TDCソフトは我々がやりたいことをきちんと咀嚼し、極めて具体的な提案をしてくれました」と、その対応を高く評価している。

本プロジェクトでは、TDCソフトの多岐にわたる技術力と、顧客に寄り添う姿勢が発揮された。

金融ビジネスデザイン事業本部 金融システム統括部長

鮫島 良

■複雑な業務要件に対応する設計力

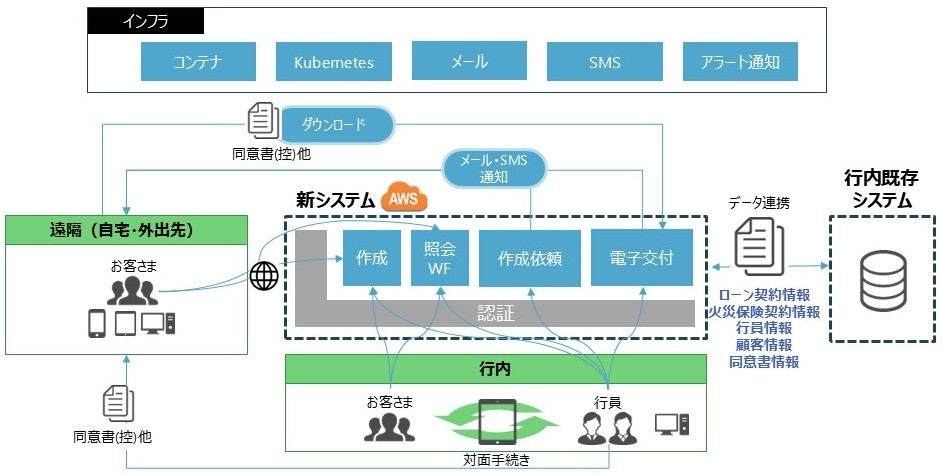

TDCソフトの鮫島良は「当初、比較的軽量なシステムの想定だったのですが、要件を詰める過程で従うべき業務ルールがかなり多岐にわたることが判明しました」と話している。この複雑な業務ルールに対応するため、バックエンド処理には拡張性と保守性の高い「ドメイン駆動設計」のアプローチを採用した。また、住宅ローン情報など既存システムとの連携では、コスト削減と運用安全性を考慮し、銀行内で実績のあるバッチ処理によるデータ連携を採用、費用や保守の肥大化を極力抑える工夫もした。

■モダンアーキテクチャと高レベルのセキュリティにも対応

アプリケーション開発には、モダンなアーキテクチャを採用した。シングルページアプリケーションとRESTfulのWebサービスを利用し、CI/CD(継続的インテグレーション・デリバリー)やクラウド環境でのスケーラビリティ、開発効率を考慮した設計とした。これにより、今後の保守性や機能拡張性にも対応できる基盤を構築した。

金融機関特有の要件である高レベルのセキュリティにも対応している。TDCソフト社内のインフラ専門集団のノウハウを活かし、インフラをコード化するIaC(Infrastructure as Code)のテンプレートを利用。AWSの推奨セキュリティサービスを適切な設定で導入し、AWSのベストプラクティスに準拠しただけでなく、伊予銀行独自のチェックリストを活用して細部まですり合わせを行った。具体的には、クライアント証明書、IPアドレス制限、多要素認証など、利用者や利用端末に応じた複数の認証方式を組み合わせて認証時のセキュリティを強化している。

金融ビジネスデザイン事業本部 金融ソリューション統括部

金融システムイノベーション部 山本貴夫

■行員と顧客、双方に配慮したUI/UX

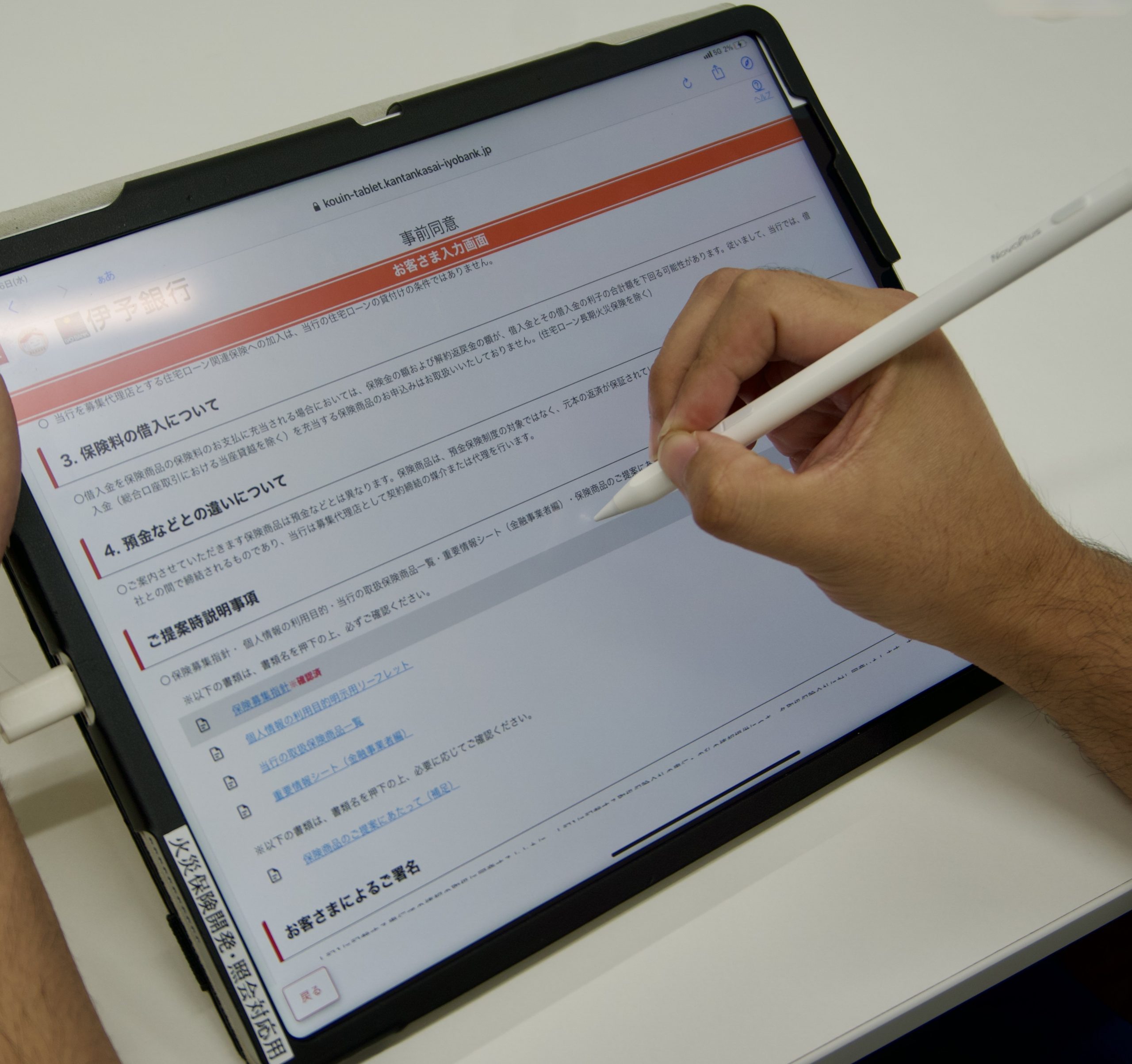

システムは銀行内の事務手続きと顧客手続きが同一システム内で完結するため、「行員と顧客の双方にとって使いやすい画面設計を追求しました」と、TDCソフトの山本貴夫は語る。その結果として画面上の項目数や大きさ、操作導線に配慮するとともに、システム全体で統一感のあるデザインを採用した。特に、顧客がスマートフォンやタブレットで操作することを想定し、端末の種類に依存しない見え方となるよう細かなデザイン調整を重ねた。

■距離を超えた密なコミュニケーション

伊予銀行とTDCソフトの拠点は離れているため、円滑なコミュニケーションの維持もプロジェクトの重要な課題であった。TDCソフトはプロジェクト初期に集中的に伊予銀行を訪問し、業務フローの深い理解に努めた。また、Web会議システムやチャットを積極的に活用し、「時には深夜に及ぶ」ほどの密なコミュニケーションを通じて日々要件のすり合わせを行った結果、田中氏は「納得できる形でリリースできました」と両社の協力体制を高く評価している。

導入効果:手続き時間半減とハイブリッド営業の実現

「かんたん火災保険システム」の導入は、伊予銀行に具体的な効果をもたらしている。最も顕著な変化は、顧客と行員双方の手続き時間の短縮である。田中氏は「従来約2時間を要していた手続きが約1時間で完了するようになり、半減しました」と説明している。また、遠隔での手続きが可能になり、広範囲に店舗を展開する同行にとって、顧客や行員の移動時間が大幅に削減された効果も大きい。

営業現場の意識と業務フローにも変化が見られた。システム導入以前は、来店した顧客にしか火災保険を勧める機会がなかったが、住宅ローン情報との連携により、「声かけをすべき顧客」がシステム上で一元化され、営業担当者は「動きやすくなった」と感じている。本部としても、案件の進捗がフローで管理できるようになり、「遅延している案件や動きのない案件も一目で分かり、早期に指導できるようになりました」と、田中氏はマネジメント面での効果も強調している。

さらに、システム活用により、伊予銀行は顧客のニーズに合わせて「対面・非対面」を自由に選択できる「ハイブリッド」な営業スタイルを確立した。これにより、以前は複数回の来店が必要だったケースも、実質的な来店は1回で済むようになるなど、顧客体験も大きく向上している。

今後の展望:ビジネスを伸ばすパートナーとして

伊予銀行は、システム開発に「終わりはない」と考えており、常にブラッシュアップと機能拡張が必要だと認識している。特に保険業務は、法令改正や保険会社の移行など外部環境の変化が激しいため、システムも柔軟に対応していく必要がある。

業務のデジタル化が一巡し、必要なツールは揃ったと捉える伊予銀行は、今後それらをうまく使いこなす人材を育成し、「ビジネスを伸ばす」という新たなフェーズに入った。システム部門だけでなく、2024年4月に新設された「DX戦略部」を中心に、AIやRPAの活用を含め、銀行全体でDXの新たな可能性を追求していく計画である。

伊予銀行は、パートナーであるTDCソフトに対し、今後のシステム保守や機能拡張においても、これまで同様の「密なコミュニケーション」と「機動的な対応」を期待していると話す。TDCソフトは、「お客様の業務に価値をもたらす」というミッションを掲げ、銀行業務の深い知見を持つ有識者や、データ活用、AI/RPAといった技術の専門家を擁する強みを生かし、多角的に支援していく意向である。今後も先進的な技術やソリューションを提案し、伊予銀行のさらなる成長を支援する、強力なパートナーシップを築いていく。